재화나 용역을 거래하고 영수증을 받는 것은 상거래의 당연한 절차입니다.그러나 부가가치세 제도가 정착되기 전에는 거래 과정의 세금에 대해 정확한 과세가 쉽지 않았습니다.

하지만 이제는 세금계산서를 받아 영수증 처리도 되고 과세의 투명성도 확보할 수 있게 됐습니다.

하지만 아직 종이세금계산서를 발행할 경우 지연발행이나 누락 여부를 확인하기 어려운 데다 과세 투명성도 크게 떨어지는 문제점이 있습니다.

그래서 이것을 보완한 제도가 ‘전자세금계산서 발행의무제도’가 되고 있습니다.

일정 조건 이상의 사업자는 의무적으로 전자세금계산서 발행을 통해 납세 협력 비용을 절감하고 투명한 거래 환경을 조성하도록 했습니다.

그렇다면 전자세금계산서 발행의무사업자의 기준은 어떻게 되는 것입니까?

제도가 최초 시행된 2011년 1월부터는 법인 사업자에게만 발행 의무를 부여하였으며, 이후 2012년 1월부터 직전 연도 공급 가격 10억원 이상 개인 사업자에게까지 확대되었습니다.

이후 2014년 7월부터는 직전년도 공급가 3억원 이상 개인사업자에게까지 추가적으로 확대 적용하고,

2019년 7월부터는 직전년도의 공급가격과 면세 공급가격의 합계가 3억원 이상의 개인 사업자로, 면세 공급가격까지도 포함하도록 확대되었습니다.

의무발행제도의 적용 시기는, 법인사업자는 사업 개시일부터 곧바로 시작해, 개인사업자는 조건이 갖추어지는(직전년도의 공급가액이 3억원 이상) 해의 다음 해 7.1일부터 다음 해 6.30일까지입니다.

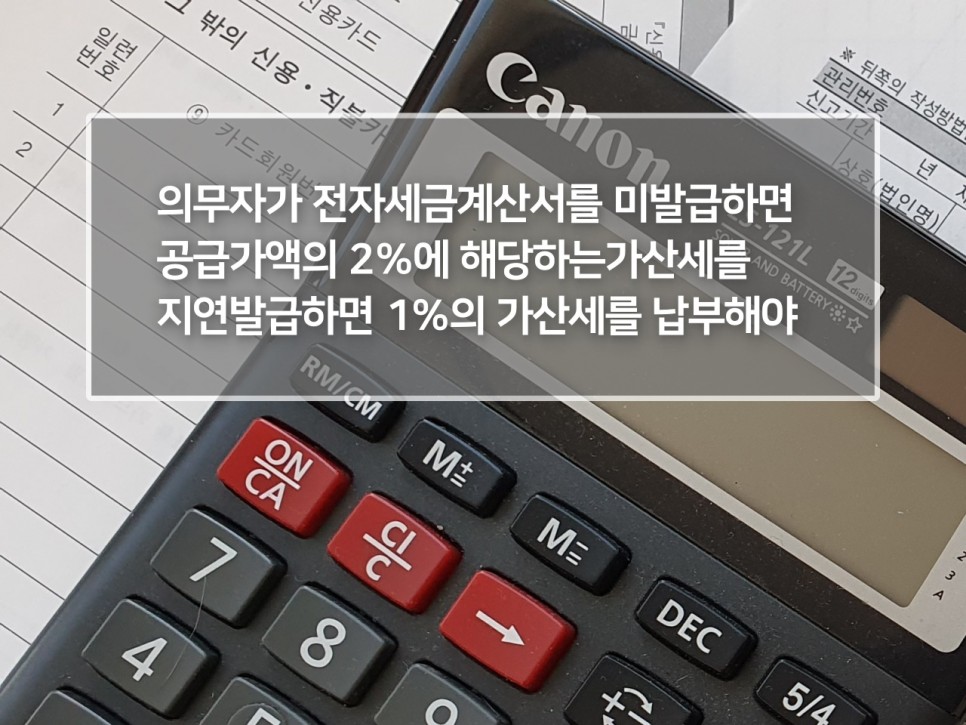

그리고 전자세금계산서 발행의무대상사업자가 발행·전송의무를 위반한 경우에는 가산세를 부과하게 됩니다.

전자세금계산서 미발달 가산세는 공급가격의 2%이며, 만약 의무자가 전자가 아닌 종이계산서를 발행한 경우에는 1%가 부과됩니다.

또한, 2개 이상의 사업장을 경영하는 자가 거래한 해당 사업장이 아닌 본인의 다른 사업장 명의로 세금계산서를 발급한 경우에도 1%의 가산세가 부과됩니다.

세금계산서를 재화나 용역의 공급 시기에 발행해야 하는데, 시기를 놓쳐 지연 발급한 경우에도 가산세가 부과됩니다.

이 경우 발행의무자인 공급자에게는 지연발행가산세 1%를 공급받은 자에게도 지연수취가산세 0.5%를 부과 받게 되므로 거래처 양측이 철저히 발행시기를 지켜야 불이익이 없습니다.

또한, 2019년 1월부터는 전자발급 세금계산서를 미발송시 또는 지연전송시에도 가산세가 부과되는데 미송가산세는 0.5%, 지연전송가산세는 0.3%입니다.이때 가산세율은 모두 공급가격에 대한 백분율입니다.

유의해야 할 점은 면세로 공급하는 가격 또한 총 3억원 이상이 된다는 것입니다.

또한, 면세사업자도 전자세금계산서 발행의무가 있으며, 2019년 7월1일부터 직전까지 총수입금액 3억원 이상인 개인사업자가 해당됩니다.이 때, 총수입금액이란, 사업소별의 부가가치세 공급가격 및 면세 수입금액의 합계를 의미합니다.

전자세금계산서 발행방법

전자계산서 발급방법에는 3가지가 있으며, 가장 일반적으로 이용되는 것은 국세청 홈택스를 이용하여 발급하는 방법이며, ASP·ERP 사업자라고 하여 전자세금계산서시스템 사업자를 통하여 발급하는 방법, 그리고 인터넷 이용이 어려운 분들을 위하여 ARS(126번 1-2-2) 발급과 세무서를 통한 대리 발급 방법 등이 있습니다.

전자계산서 발행·전송기한

전자계산서의 발급기한은 재화 또는 용역의 공급시기에 발급하여야 하며, 단월합계세금계산서 등의 경우 예외적으로 공급시기가 속하는 달의 익월 10일까지로 합니다.

그리고 전송기한은 전자세금계산서 발행일 다음날까지 입니다.

전자계산서 발급·전송하면 혜택도 있습니다만.

납세자의 세금계산서 보관의무가 면제됩니다.종이 계산서를 발행할 때 번거로운 보관에 대한 번거로움을 줄일 수 있는 것이지요.

또한 부가세를 신고할 때 합계표, 개별명세표 등을 작성하지 않아도 되는 등 업무가 간소화되는 장점이 있습니다.

그런 만큼 세금계산서의 발행 시기나 전송 시기 등을 놓치지 않고 적시에 마무리하는 습관을 기르는 것이 좋네요.

이상으로 오늘은 전자계산서 발행의무와 전자세금계산서 미발달가산세 등에 대해 공부했습니다. 감사합니다。♣